تدفقات المدفوعات

يعتمد أي مجتمع حديث كلياً على تدفقات المدفوعات التي تكون في الأساس تحويلات نقدية بين حسابات المؤسسات الائتمانية. وبدأت المدفوعات النقدية بين العملاء الأفراد في التناقص بسبب التحول نحو المدفوعات غير النقدية نُظم الدفع التي تعتمد على الحسابات المصرفية.

يقوم عملاء الشركات معظم بالدفع لمعظم عملاء الأعمال التجارية عن طريق التحويلات الائتمانية، أو الديون المباشرة، أو البطاقة. وباتت عمليات الدفع نقداً بين عملاء الشركات وبين القطاع العام وموردي البضائع والخدمات اليوم أمراً نادراً، وبخاصة للمدفوعات المتكررة والمتوسطة. ويميل عملاء الشركات بوجه خاص إلى ادماج مدفوعاتها في نُظم معالجة البيانات. كما يميلون إلى انجاز عمليات الدفع بطريقة مباشرة. وقد تقلصت تكاليف إنجاز المدفوعات مع دخول تقنية المعلومات الحديثة. وكانت النتيجة المزدوجة لذلك هي تحقيق مزيد من الكفاءة لعملاء الشركات لانجاز الفواتير والمعاملات بصورة فردية بدلاً من المجموعة المترابطة.

يمكن شرح وصف عملية المدفوعات العامة من خلال استخدام نموذج يتألف من 4 خانات تشمل الدافع (أي المشتري في المعاملة التجارية)، ومصرف الدافع، زائداً المدفوع له (أي البائع)، ومصرف البائع. ويوفر النظام المصرفي وأيضاً أنظمة تحويل المدفوعات بين المصارف، الآلية الرئيسية لتحويل المبالغ بين العملاء.

تبدأ العملية بالدافع والمدفوع له، الذيْن يتفقان، في إطار تسليم البضاعة والخدمة، على مبالغ معلومة ينبغي تحويلها مقابل تقديم فاتورة. وخلال المفاوضات التعاقدية يختاران أداة دفع مقبولة للطرفين ويحددان تفاصيل الدفع الضرورية. بالنسبة لمفاوضات الاستيراد والتصدير، يجوز أن تعتمد الأطراف التجارية مصطلحات وقواعد التجارة الدولية (INCOTERMS) – التي هي مجموعة من المصطلحات التجارية المعرّفة سلفاً وتستخدم على نطاق واسع في معاملات التجارة الدولية.

إن إصدار التعليمات للمصرف يمكن أن يقوم به الدافع أو المدفوع له، أي بتقسم العملية إلى أدوات دفع ائتمان (تحويلات ائتمانية)، وأدوات جذب ديون (شيكات، وديون مباشرة، ومدفوعات بطاقة). إن صميم جميع عمليات الدفع هو تحويل المبالغ من حساب مدفوعات الدافع إلى الحساب المصرفي للمدفوع له. وبما أن المبالغ يتم تحويلها من مصرف لآخر، فهناك حاجة لتحويل المبالغ بين المصارف باستخدام عامل التسوية المشتركة . ولضمان الاستقرار، يكون عامل التسوية في الغالب هو البنك المركزي الوطني.

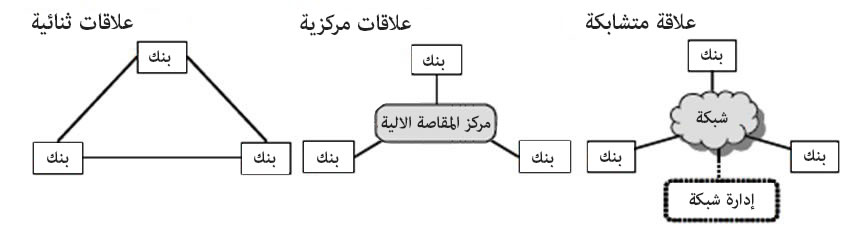

توجد أساساً ثلاثة تصاميم شبكية عمومية هي: الترابطات ثنائية الأطراف، والترابطات المركزية، والترابطات القائمة على الشبكة.

بالنسبة للترابطات الثنائية، تُنشىء كل مؤسسة علاقة ثنائية مع المؤسسات الأخرى كافة. أما بالنسبة للترابطات المركزية، تُنشأ مؤسسة مركزية يُشار إليها في الغالب “دار المقاصة الآلية” تحول إليها كل مؤسسة مدفوعاتها التي تتم بين المصارف، ومنها تتسلم مدفوعاتها الواردة بعد إكمال عملية الفرز في دار المقاصة الآلية. أما الترابطات القائمة على الشبكة، فتُؤسس شبكة إلكترونية مشتركة مزودة بقدرة توجيه ذاتية تربط بين المؤسسات. يقوم المصرف المرسل بارفاق العنوان الشبكي الصحيح مع المبلغ ثم يبعث بها رأساً إلى المصرف المتلقي (كما يحدث في إرسال الرسائل الالكترونية).

مراجع

يمكن الحصول على معلومات مفيدة في الموقع الالكتروني لبنك فنلندة