خطابات الائتمان

خطاب الاعتماد ضمان نهائي للمصدّر بأنه، وفقاً للبضائع و/أو الخدمات التي جرى تسليمها للمستورد وفقاً لشروط تعاقدية ومستندات مستوفية، يتولى المصرف مُصْدرُ خطاب الاعتماد (أو مصرف المستورد) دفع ثمن البضائع. يقدم الخطاب أيضاً ضمانات للمستورد بأن البضائع و/أو الخدمات التي طُلبت ستُسلّم وفقاً للمستندات المستوفية، وبموجب الشروط التعاقدية المنصوص عليها في اتفاقية الشراء. إن التزام المصرف مصدّر الخطاب بأن يدفع للمستفيد من خطاب الاعتماد، الذي في الغالب المصدّر، يعتمد على تسليم المصدّر للبضاعة حسبما هو مفصّل في خطاب الاعتماد، بيد أن ذلك يكون وفقاً للشروط الأخرى المحددة في الاعتماد المستندي.

تعتمد المستندات المطلوبة في أي خطاب اعتماد على مستوى تعقيد المعاملة، ودرجة الأمان التي ينشدها الطرفان في المعاملة مثل: الدفع المأمون، والشفافية المأمونة المتعلقة بوصف البضاعة، والأمان في تخليص الجمارك، وعملية نقل البضاعة وتسليمها في الوقت المحدد، وأشكال المخاطر الأخرى ذات الصلة بالمعاملة. يجب التحقق من الامتثال المستندي – إذ أن ذلك خاصية مهمة في عملية قبول/تصديق خطابات الاعتماد، وبخاصة لمصرف المصدّر. وتخضع الشروط القانونية في خطابات الاعتماد الأساسية لتوحيد مستمر من اللجنة المصرفية في غرفة التجارة الدولية، التي تقدم أيضاً خدمات تحكيم. كما أن وجود ملاحق مُحْكمة وجيدة التعريف ومستندات مفصلة تجعل من خطابات الاعتماد الموثقة أحد أشكال الاقراض الأكثر أماناً. فمثل هذه المستندات وملاحقها هي قوانين تجارية دولية معترف بها في سائر أنحاء العالم، وتخضع للتحكيم في حال التقصير والمشاكل الأخرى التي تواجه المعاملة.

ارشادات التنفيذ

استحدثت غرفة التجارة الدولية نموذج طلب تقديم اعتماد مستندي قياسي. ونشرت الغرفة أيضاً الجمارك والممارسات الموحّدة للاعتماد المستندي. وتقدم المطبوعات التي وفرتها غرفة التجارة الدولية، بتفاصيل دقيقة، حقوق والتزامات المشترين، والبائعين، والمصارف المشاركة في معاملات خطابات الاعتماد.

العملية

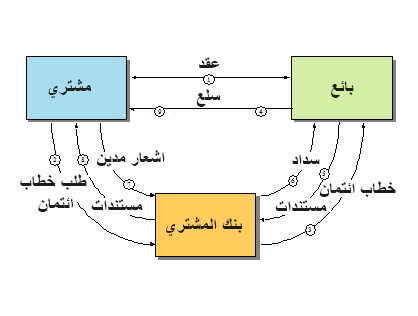

يشرح الرسم البياني أدناه التسلسل النمطي للمستندات والمعلومات بشأن تنفيذ خطاب اعتماد.

الخطوة (1) يوافق المشتري على شراء بضائع من البائع. وقد يكون هذا الاتفاق أمر شراء، أو فاتورة مبدئية متفق عليها، أو عقداً رسمياً، أو تبادلاً غير رسمي لمعلومات. وتُبْرم الاتفاقية بشأن البضائع المطلوبة للشراء، وكيف ومتى سيتم شحنها وتأمينها، وكيف ومتى سيتم الدفع. وفي هذا الحالة، يكون الاتفاق باستخدام خطاب اعتماد بحسبانه آليةً للدفع.

الخطوة (2) يتقدم المشترى بطلب خطاب اعتماد من مصرفه، بالتوقيع على نموذج طلب/اتفاقية خطاب اعتماد من المصرف.

الخطوة (3) بعد الموافقة على الطلب، يُصْدر المصرفُ أداة عملية لخطاب اعتماد ويبعثه للبائع (المستفيد).

الخطوة (4) بعد استلامه ضماناً من المصرف بالدفع، يشحن البائع البضائع إلى المشترى.

الخطوة (5) يُعدُّ البائع المستندات المطلوبة في خطاب الاعتماد ويقدمها للمصرف المصدّر لخطاب الاعتماد.

الخطوة (6) يفحص المصرف المصدّر للخطاب المستندات. وإذا قرر المصرف أن المستندات ممتثلة لخطاب الاعتماد، يدفع ثمن البضاعة للبائع.

الخطوة (7) و (8) يحصل المصرف المصدّر على دفع من مقدم الطلب (المشتري) وفقاً للشروط الواردة في اتفاقية خطاب الاعتماد، ومن ثم يبعث بها إلى مقدم الطلب.

الخطوة (9) يستخدم مقدم الطالب المستندات لأخذ البضائع من شركة الشحن، وبذلك تكتمل دورة خطاب الاعتماد.

المزايا

يتمكن المصرف بموجب خطاب الاعتماد من تحييد البلد الذي به عملاء الشركات، والمخاطر المصرفية بتقديم اعتماد مستندي مؤكد، حالما يثق العميل في قدرة المصرف وخبرته ومهنيته. إن البائع عندما ينفذ معاملات مبيعات صادرة وفق خطاب اعتماد نهائي، فإنه غير مطالب بتحديد المركز الائتماني للبائع الأجنبي. وتصدر خطابات الاعتماد في عدة صور مختلفة من مصارف ومؤسسات مالية. وتنشأ الاختلافات تبعاً لتباين النظم الجمركية والتجارية والمالية في بلد المنشأ للمصرف أو المؤسسة المالية. وإذا عجز البائع، لأي سبب، عن الامتثال لشرط أو أكثر من شروط خطاب الاعتماد، فإنه ملزم تماماً باخطار المشترى للعمل على إدخال تعديل أو أكثر على الاتفاقية الأصلية.

مراجع

تشمل المواضيع المفيدة

“التنظيم الدولي ومعاملة تمويل التجارة: ما هي المسائل؟ – منظمة التجارة العالمية، 2010.